この記事を要約すると

- 2024年4月1日から相続登記の申請が義務化

- 相続登記の義務化を知っている方は27.7%と認知がまだ低い

- 相続登記は相続されてから3年以内に申請しなければいけない

亡くなった家族(被相続人)が所有していた不動産の名義を、そのまま放置しているという方も多くいらっしゃるのではないでしょうか。今、日本全国で所有者不明の土地が増え、さまざまな問題が生じています。

これらの問題の解消と発生予防のため、不動産登記法が改正され、2024年4月1日から相続登記の申請が義務化されることになり、申請期限は3年間とされました。

また相続登記の義務化に関する費用は、登記に絡むもので登録免許税、司法書士報酬などがあり10万円〜数十万円、罰則に絡むもので10万円の過料が発生する可能性があります。

この記事では、相続登記義務化の内容、申請に必要な費用・書類についてくわしく解説します。

自分で申請するか専門家に依頼するか迷っているという方にも目安となる基準を示していますので、ぜひ参考にご覧ください。

目次

相続登記義務化とは

これまで個人の自由とされていた相続登記を2024年4月1日から義務化するものです。

所有者不明土地とは

国土の一定数で実際は誰が所有しているのかわからない土地があります。

日本国には登記制度があり所有者は公にされている分、そんなことは起きないのでは?と思われるかも知れません。

しかし、所有者が死亡した場合や引っ越した場合、情報は自動的に書き換えられないため、所有者不明の状態になってしまうことがあります。

次のような問題が起きています。

- 土地の売買や貸し借りができない

- 公共の土地開発や復興事業が進まない

- 土地の手入れや立ち入ることができず、周辺住民が迷惑を被る

これらの問題を解消するため、相続登記が義務化されることになりました。

相続登記義務化の認知度

この登記義務化に伴い、日本司法書士会連合会は2023年4月19日に「相続登記」に関する独自調査の結果を発表しました。相続する人(相続人)に多い40歳代から60歳代の男女600人を調査対象としています。

まず、所有者不明土地の対策として、相続登記を義務化することを知っているかという質問に対して、「知っている」という回答は27.7%にとどまりました。

また、施行時期の認知は16.8%、現在相続登記されていない不動産も対象になることに対しての認知は19.3%、相続登記を怠った場合に10万円以下の過料を科せられることについては「知っている」という回答が10.8%と、いずれも低い水準にとどまりました。

また、身の回りに相続登記が未了の不動産が「ある」「あるような気がする」と回答したのは14.5%で、「わからない・不明」と合わせると約半数に相続登記が完了していない土地を保有している可能性があるようです。

また、長期間相続登記をしていない不動産が「ある」と回答した人のうち、相続人の数を「把握している」と回答したのは62.5%で、4割近くが「把握していない」という結果となりました。

そして、3年以内に相続登記を経験した人が相談先に選んだのは、「司法書士」が34.5%で最も多く、次いで「法務局」31.0%、「家族・親族」と「行政書士」が17.2%で並びました。

相続登記の基礎的な知識

相続登記とは、亡くなった家族が所有していた不動産の名義を、相続人の名義に変更する手続きを指します。申請は、不動産の所在地を管轄する法務局に対して行います。

例)沖縄県那覇市に土地を所有していた父親が死亡し、東京都在住の長男が相続した場合

| 被相続人 | 父親 |

| 相続人 | 長男 |

| 相続登記を申請する法務局 | 那覇市の法務局 |

相続登記は3年以内の申請が必要

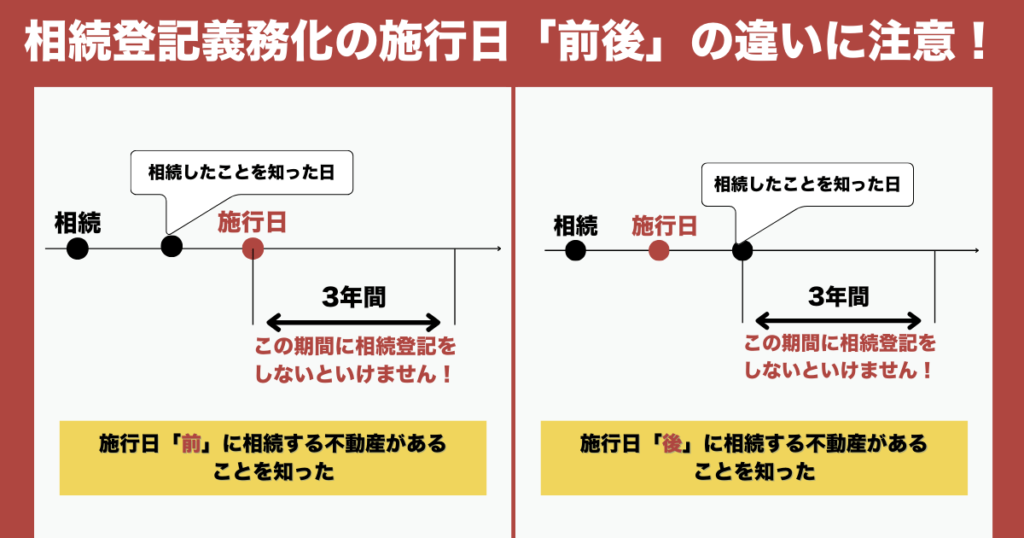

相続登記申請の期限は、自分が不動産を相続したことを知った日から3年以内と定められました(不動産登記法第76条の2第1項)。相続登記義務化の法律の施行日の前後により「3年以内」のスタート時点も異なりますので上記の図表でご確認ください

なお、遺贈によって不動産の所有権を得た場合も同様です。

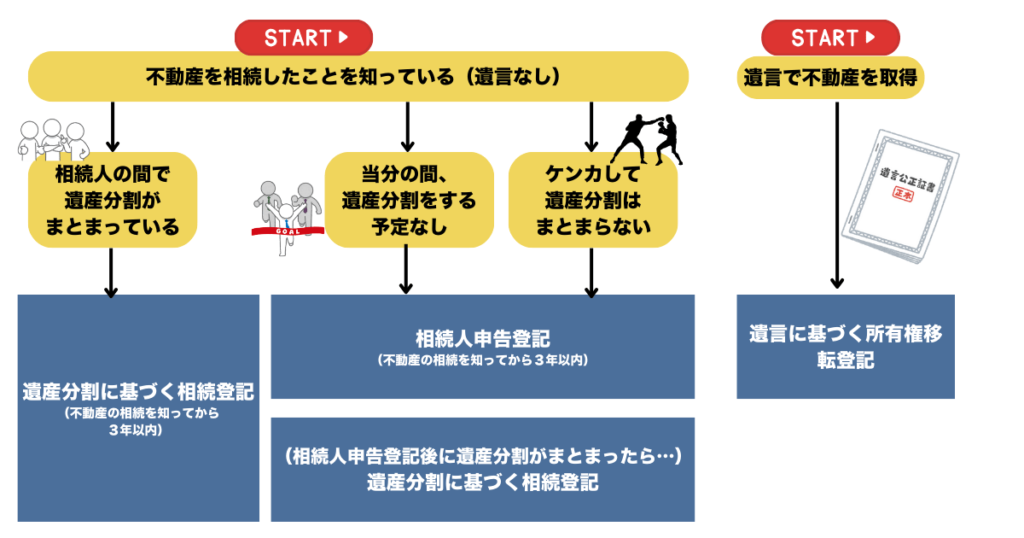

すぐ登記できない場合の相続人申告登記制度

誰が何を相続するかの話し合い(遺産分割協議)がまとまらず、期限である3年の間に相続登記を完了できないというケースもあります。そのために新設されたのが「相続人申告登記制度」です。(不動産登記法第76条の3)

あらかじめ「私が不動産の相続人です」と法務局に申請することによって、相続登記の義務を果たしたことになります。相続人全員で申請する必要はなく、単独でも申請できます。

のちに遺産分割協議がまとまり相続人や相続分が確定したら、その日から3年以内に正式な相続登記を申請する必要があります。

罰則は10万円以下の過料

正当な理由なく相続登記の申請を期限内に行わなかった場合の罰則は「10万円以下の過料」と定められています(不動産登記法第164条1項)。

過料とは金銭的負担を課すことにより行政上の制裁を与えるもので、刑事事件の罰金とは異なります。ちなみに相続関係者が多いために書類が集まらないなど、正当な理由があれば罰則の対象にはなりません。

施行日以前の相続にも適用される

今回の法改正の注意点は、義務化対象が施行日よりも前に発生した相続にも適用される点です。

施行日よりも前に発生した相続については、施行日である2024年4月1日から3年以内の登記申請が必要となります。相続登記しないまま放置している不動産がある場合は、できるだけ早めに申請するようにしましょう。

自分で申請する場合と専門家に依頼する場合

自分で申請する場合

相続登記の申請は司法書士などの専門家に依頼するのが一般的ですが、自分で申請することもできます。どんなケースであれば自分でも申請できるのか目安を示し、それぞれのケースについて解説します。

自分でも申請できるケースは次のような場合です。

- 相続人の数が少ない(配偶者・子供のみなど)

- 相続人が配偶者・子供のみなど、数が少なくシンプルであれば書類の収集も難しくありません。

- 平日の昼間に時間が取れる

法務局や役所は平日の昼間しか開いていないため、平日の日中に時間を取る必要があります。

司法書士などの専門家に依頼する場合

専門家に依頼した方がいいケースは次のような場合です。

相続人が兄弟・甥・姪

相続人が兄弟・甥・姪の場合は、被相続人の親や子供の出生から死亡までの戸籍など、集めるべき戸籍の数がかなり多くなります。

誰が相続するか不明確

相続関係が複雑で相続人が誰なのか確定できずどう分ければいいかわからない場合、専門的な知識が必要になります。

不動産の名義が被相続人の親

相続する不動産が、被相続人名義ではなくその親名義だった場合、現在の相続人の確定やその登記手続きが必要で、専門的な知識や複雑な手続きが必要になります。

管轄の法務局が遠い

相続登記を申請する法務局は、不動産の所在地を管轄する法務局です。

法務局が遠方にある場合、郵送でも申請できますが内容に誤りがあり補正が必要になると、窓口申請のように直接相談ができないので専門家に依頼するのがおすすめです。

メリット・デメリット

| メリット | デメリット | |

| 自分で申請 | 費用をおさえられる | 時間や労力がかかる 平日に休みをとる必要がある 書類に不備が出やすい |

| 司法書士に依頼 | 最短時間で完了するので、時間を節約できる | 司法書士報酬がかかる |

自分で申請する場合は、申請方法を調べ、必要書類の収集や税金の計算、申請書の作成など時間と労力がかかります。相続関係が複雑な場合には、司法書士に依頼するのが安心です。

相続登記にかかる費用

1.登録免許税

不動産を登記するには「登録免許税」という税金がかかります。

相続による不動産登記の税率は0.4%(1000分の4)と定められているので、次の計算で登録免許税を算出できます。対象不動産の固定資産評価額×0.004=相続登記の登録免許税

例)固定資産税評価額が1,000万の土地の場合

1,000万×0.004で4万円の登録免許税を納めることになります。ただし法定相続人以外の人が遺贈によって不動産を相続した場合は、税率が0.4%ではなく2%になるので注意が必要です。

法定相続人とは:民法で定められている相続人のこと。被相続人の配偶者は必ず相続人となり、相続順位は1位が子、2位が親、3位が兄弟姉妹となります(民法第887条、第889条、第890条)。

2.必要な書類の取得にかかる費用

役所や法務局で戸籍謄本や住民票などを取得する際にかかる費用は、1通500円前後です。遺言書の有無などによって必要になる書類が異なり、相続人の人数が多いほど費用もかかります。

| 必要書類 | 1通取得にかかる費用 | |

| 被相続人の書類 | 戸籍謄本 | 450円〜750円 |

| 住民票の除票 | 300円〜400円 | |

| 相続人の書類 | 戸籍謄本 | 450円 |

| 戸籍附票 | 300円 | |

| 印鑑証明 | 200円〜450円 | |

| 不動産の書類 | 登記事項証明書(登記簿謄本) | 600円 |

| 名寄帳 | 200円〜300円 | |

| 固定資産評価証明書 | 200円〜300円 |

※書類の取得にかかる費用は、自治体により異なるものがあります

3.司法書士へ支払う報酬

相続登記を司法書士に依頼した場合に支払う報酬は、特に規定がなく司法書士事務所によって違います。報酬の相場は、1箇所の土地と建物の登記で5〜10万円ほどです。

相続登記と同時に遺産分割協議書の作成を依頼したり登記する不動産の数が増えたりすることで、支払う報酬も高くなります。

相続登記に必要な書類

相続登記に必要な書類は、相続の種類によって異なります。

共通して必要な書類

| 書類 | 発行 |

| 登記申請書 | 自分で作成 |

| 被相続人の出生から死亡までの戸籍謄本 | 市区町村役場 |

| 被相続人の名寄帳 | |

| 被相続人の住民票の除票 | |

| 相続人全員の戸籍謄本 | |

| 不動産を相続する人の住民票 | |

| 不動産の登記事項証明書 | 法務局 |

| 不動産の固定資産評価証明書 | 不動産所在地の市区町村役場 |

| 収入印紙(登録免許税を支払うため) | 法務局・郵便局・コンビニ |

| 返信用封筒(法務局の窓口で受け取る場合は不要) |

登記申請書の雛形、記載例が法務局ホームページに掲載されています。

遺言書がある場合

被相続人による遺言書の通り相続する場合に必要となる書類です。

| 書類 | 発行 |

| 共通して必要な書類一式 | |

| 遺言書 | 公正証書遺言:公証人 自筆証書遺言:自分で作成 |

遺言検認調書または検認済証明書 ※次の場合は不要

|

家庭裁判所 |

遺言書がなく遺産分割協議をして登記する場合

遺言書がなく遺産分割協議で話し合い、登記する場合に必要な書類です。

| 書類 | 発行 |

| 共通して必要な書類 | |

| 遺産分割協議書 (相続人全員の実印が必要) | 自分で作成 |

| 相続人の印鑑証明書 | 市区町村役場・一部のコンビニ |

遺産分割協議書とは:法定相続人全員が集まり遺産をどう分けるか話し合い、合意した内容をまとめたもの。遺言書がなく法定相続分通りに登記する場合は「共通して必要な書類」のみで足ります。

戸籍に関する書類とは:実務上「戸籍謄本」と呼ばれるものについては、実際には次のような種類があります。

| 書類 | 内容 |

| 戸籍謄本 | 戸籍に記載されている全員分の氏名、生年月日、親子関係、出身地などが記載された書類。 |

| 戸籍事項全部証明書 | 戸籍謄本の内容がコンピューター化されたもの。内容は戸籍謄本と同じ。 |

| 除籍謄本 | 死亡や婚姻により在籍していた人が抜け、その戸籍に誰もいなくなったことを証明する書類。 |

| 改製原戸籍謄本 | 法令の改正により戸籍の様式が変更された際の、変更前の古い戸籍のこと。 |

これらは、本籍地の市区町村役場でのみ取得できます。本籍地が遠方の場合は、郵便での請求が可能です。取得の際には直近の戸籍から順番にたどっていく形で取得することになります。

相続登記の手続きの流れ

1.不動産登記事項証明書を取得する

被相続人が所有する不動産情報を名寄帳で確認し、不動産登記事項証明書を取得します。

2.必要書類を集める

相続パターンに応じて、必要となる書類を集めます。

3.登録免許税を計算する

固定資産税評価証明書を元に、登録免許税を算出します。

4.登記申請書を作成する

法務局ホームページで申請書の雛形をダウンロードし、集めた書類を見ながら作成します。

5.管轄の法務局に申請する

算出した登録免許税分の収入印紙を購入し登記申請書に添付して、不動産を管轄する法務局へ申請します。

6.登記完了後の書類を受け取る

多くの場合、法務局ホームページに登記完了予定日が掲載されているので、その日以降に窓口に行き「登記識別情報通知」「登記完了書」を受け取ります。申請書に使用した印鑑と身分証を持参しましょう。

相続登記を申請する方法

相続登記の申請には、次の3つの方法があります。

1.法務局で申請する

不動産所在地を管轄する法務局の窓口で申請します。提出した書類に不備があれば、その場で補正できます。

2.郵送で申請する

申請書と添付書類をそろえて、普通郵便ではなく書留郵便やレターパックなどの書類の到着が明確な方法で郵送します。

申請書に完了書類を郵送してもらいたい旨を記載し、返信用封筒と返信用切手を同封すれば、完了書類を返送してもらうことも可能。

3.オンラインで申請する

管轄の法務局が遠方にある場合に便利なのが、インターネット通信で申請できるオンライン申請です。オンライン申請で必要な物は次の通りです。

- パソコン

- マイナンバーカード

- マイナンバーカード対応のICカードリーダー

- 電子署名・電子証明書

申請用総合ソフトをパソコンにインストールして申請書を作成し、必要書類は申請後に郵送します。

法務局まで出向く必要がなく便利ではあるものの、デメリットもあります。

- 初めて申請する場合、処理が複雑でハードルが高い

- 書類に不備がある場合、期限内に補正する必要がある

- 電子署名や電子証明書を取得する必要がある

- マイナンバーカードやICカードリーダーを用意する必要がある

法務局が遠方である場合、郵送やオンライン申請は便利ではありますが書類に不備があると直接相談ができず補正が難しいため、自分で申請するのは現実的ではありません。

相続登記をしない場合の相続人のリスク

相続登記がされないと、所有者が不明な土地が増え、土地の有効活用ができないという社会的問題が生じる点を「相続登記義務化とは」で触れましたが、相続人にとってもリスクがあります。

権利関係が複雑になり、相続登記が困難に

相続人が複数いる状態で相続登記をせずに放置すると、相続人の数がさらに増えて、権利関係が複雑になる恐れがあります。

例:「土地所有者の父が亡くなり、本来は相続人が母1人、子2人だったのが、相続登記を怠り、子のうち1人が死亡した場合」

この場合、代襲相続により子の子、つまり孫も相続人となります。相続登記には、相続人全員の合意が必要であり、孫、ひ孫・・・などと相続人の数が増えてしまうと、合意を得ることが難しくなっていきます。

不動産の売却や担保提供ができない

相続登記をしないと登記簿上の所有者は亡くなった人(=被相続人)のままです。不動産を売買したり担保提供したりするときには、実際の所有者と登記簿上の所有者は必ず一致していないといけないので、相続登記をしないまま手続きを進めることはできません。

繰り返しになりますが、相続登記がされていないと、土地の売買や賃貸等の有効活用ができません。

「今は土地を売るつもりないから相続登記は後回し」と放置してしまうと、いざ売却しようとしたときに他の相続人が行方不明だったり、手続きに協力が得られなかったりして売却ができないという事態になりかねません。

不動産の差押や共有持分を売却されるリスク

相続人の中に借金をしている人がいる場合に起こりうるリスクです。

相続人の債権者(=お金を貸している人)は、相続人に代わって法定相続による相続登記を申請して、借金をしている相続人の持分を差し押さえることができます。

また、借金をしている相続人自身も、持分を売買したり担保提供したりすることが可能であるため、相続登記をしないで放置している間に相続人ではない第三者が権利関係に入ってくることもあり得ます。

突然あなたの持ち分の売却を求められたら、手続きの手間だけでなく、精神的なダメージも負いかねません。

相続人申告登記の具体的な手続きは?

登記官に対して、以下の2点を申告する必要があります。

- 所有者の登記名義人について相続が開始した旨

- 自らがその相続人であること

なお、申告にも期限があり、「相続の開始があったことをしり、かつ、所有権を取得したことを知った日から3年以内」に申告する必要があります。

こちらを申告することで、申請の義務を果たしたことになります。ですがこれはあくまで「申出をした相続人の氏名、住所等が登記」されるだけであり、不動産の取得持分の割合は登記されません。

つまり、相続人申告登記とは、3年以内に相続登記を申請する義務を履行するためのものであり、持分割合は遺産分割協議などの分割方法で定める必要があります。

相続人申告登記に必要な書類は?

申出を行う相続人が被相続人の相続人であることがわかる戸籍謄本が必要とされております。また、被相続人の除籍謄本に加え、住所などの情報も必要になることから、相続人の住民票も用意しておいた方が良いでしょう。

なお、戸籍謄本や住民票は相続人全員分が必要になります。相続人が子だけであれば準備は容易ですが、権利関係が複雑化している場合は、準備に時間がかかる場合もあります。

まとめ

今回は、相続登記の義務化や申請に必要な費用・書類などについて解説しました。

相続登記の義務化は、2024年の施行日前の相続に対しても適用されます。罰則もあることから、今放置したままの不動産がある場合にはできるだけ早めに登記申請しておくのが安心です。

相続関係が複雑な場合や管轄の法務局が遠方にある場合は、時間も労力もかかるため専門家に依頼するのがおすすめです。

よくあるFAQ

Q.登記が完了するまでにかかる時間はどのくらい?

A.目安は10日から2週間です。

Q.自分で申請してミスしてしまったらどうなる?

A.軽微な誤りであれば窓口で補正できます。補正できないような重大な誤りがある場合には、申請を取り下げることになります。

この記事の監修者

遺産相続の無料相談

横浜市の相続・遺言に関するご相談ならあいりん行政書士法人へ。

相続のご相談は完全無料です。【横浜駅徒歩4分】 横浜市内で財産・不動産の相続・相続放棄・終活にお悩みの方はお気軽にご相談ください。

横浜での相続に精通したプロチームが、相続法務から税務にいたるまでお客様をフルサポートします。