この記事を要約すると

- 相続税は「家」と「その他の財産」を合計した相続財産全体で計算する。相続税は基礎控除内なら無税で、全相続人のうち相続税を納付するのは1割程度。

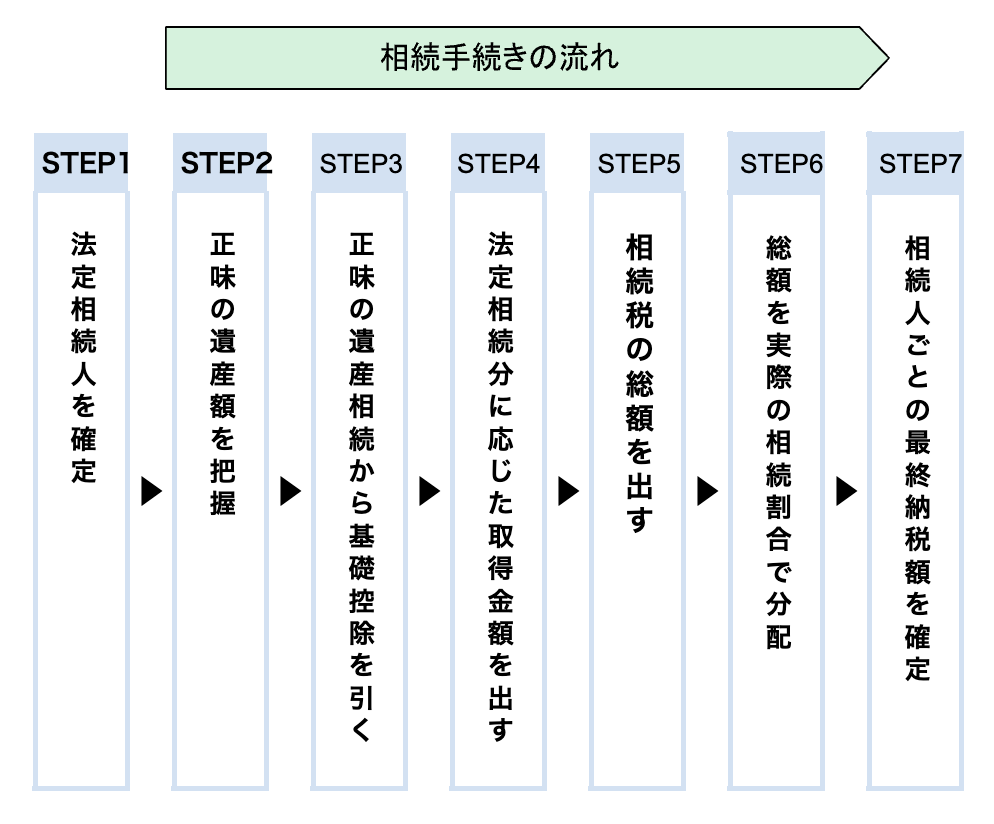

- 家を相続するときの手続きは7つのステップで考える。法定相続人と相続財産を確定して基礎控除を引く。課税対象になる相続金額を出して対応する相続税額を計算する。最後に各人が適用になる各種控除を引いて相続税額が決定する。

- 不動産相続後も維持や売却時には税金がかかる。

自分が親名義の家を相続する際、相続税はいくらになるか具体的に知りたい方は多いのではないでしょうか。

相続税は、財産の総額や相続人の数、さまざまな控除額によって大きく変わります。そのため事前に計算方法を理解し、大まかな金額を把握する必要があります。

ここでは相続税の基礎控除額や配偶者控除などの相続税において重要な仕組みと、土地の評価方法や評価額を下げる特例について解説します。その上で相続税を7つのステップで計算する方法を理解しましょう。

この記事で土地相続の税金に対する漠然とした不安を解消できるので、ぜひご覧ください。早めの準備と適切な知識が将来の安心につながります。

不動産を相続する場合の税金はどれくらいかかる?

相続税は相続財産全体にかかるもので、住んでいる家(土地)だけにかかるものではありません。相続税を計算する時は、相続する不動産とともに他の相続財産も同時に把握する必要があります。

相続税には基礎控除額があり、一定額までは課税されません。ここでは、相続税の基本的な仕組みと、不動産相続に特有の計算方法について解説します。

基礎控除額以下は相続税がかからない

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。法定相続人とは、民法で定められた被相続人(亡くなった人)の財産を相続できる人のことです。

例えば法定相続人が配偶者と子供2人の場合、基礎控除額は「3,000万円+(600万円×3人)」で4,800万円です。この金額までの相続財産であれば相続税はかかりません。

相続税を納付する人は相続する人全体の1割程度で、9割は申告納付が不要です。

相続税を軽減する配偶者控除

配偶者が相続する場合は「配偶者控除」という特例があります。配偶者は、相続財産の2分の1または1億6,000万円のいずれか大きい額まで相続税がかからないという制度です。

多くの場合、配偶者の相続税負担は大幅に軽減されます。法定相続人が配偶者だけの場合、最低1億6,000万円までは相続税はかかりません。

不動産を相続するときの税金は土地の評価額によって決まる

不動産の相続税評価額は、相続税額を左右する重要な要素です。土地の評価方法には主に2つあります。

■倍率方式

路線価が設定されていない地域で使用され、固定資産税評価額に一定の倍率を掛けて算出します。

■路線価方式

市街地など、国税庁が定める路線価が設定されている地域で使用されます。

ここでは路線価方式での評価額の出し方を解説します。

準備するものは以下です。

- 固定資産税の納税通知書

- 登記簿謄本

- 路線価図

・固定資産税の納税通知書

毎年4月~5月ごろにかけて送られてくる通知書(一番新しいもの)を準備してください。通知書では土地の面積(地積)を確認します。

・登記簿謄本

登記簿謄本で土地の持分割合を確認します。土地の持分割合とは不動産を共有するとき、その持分の比率を示したもののことをいいます。

例えば夫婦で半分ずつ土地を所有していれば、持分割合はお互い2分の1です。共有がなければ記載はありません。

・路線価図

国税庁のHPで路線価が確認できます。相続する土地の路線価を確認してください。土地の評価額は「土地の面積 × 持分割合 × 路線価」で計算できます。

例えば、土地の面積150㎡、持分割合1/1(共有なし)、路線価10万円なら150㎡× 1 × 10万円 = 1500万円になります。

倍率方式の場合は、固定資産評価額に国が定めた倍率をかけ合わせることで相続税を計算します。路線価評価より低くなることが多いです。

不動産の価格には「相続税評価額」「固定資産税評価額」「時価」の3つの価格があります。大体の目安として、時価を1とすると相続税評価額はその8割、固定資産税評価額は7割といわれています。

ざっくりと相続税評価額を出すには、固定資産税評価額の8/7で計算してみてもよいでしょう。ただし相続税がかかるかどうか判断に迷う場合は、きちんと税理士に計算してもらうのがおすすめです。

家の評価額を下げる特例

相続する家屋には特例によって評価額を下げられる場合があり、主なものとして「小規模宅地等の特例」があります。

例えば被相続人が住んでいた家屋を相続人が引き続き居住用に使用する場合、一定の要件を満たせばその宅地のうち330㎡までの部分について評価額を80%下げることができます。

一定の要件をみたす人は、配偶者や同居親族、家を持たない別居親族の一部です。

■配偶者

要件は特にない状態で小規模宅地等の特例を適用できます。

■同居親族

申告期限まで引き続き居住し、その宅地を申告期限まで所有していることが必要です。

■家を持たない別居親族

相続開始前3年以内に、国内で取得者自身やその配偶者名義の家に住んでおらず、その宅地を申告期限まで所有していることが必要です。

(出典:小規模宅地等の特例|国税庁)

例えば6000万円の相続税評価額の自宅を相続した場合、特例適用後の相続税評価額は6000万円 × (6000万円×0.8)= 1200万円になり、特例が使えると土地相続の税金がかなり節税となります。

土地相続の税金を計算する7つのステップ

実際に、相続税の計算方法の流れを確認しましょう。7つのステップに分けて考えると理解しやすいです。

ステップ1:法定相続人を確定

相続税計算の最初のステップは法定相続人を確定することです。法定相続人は民法で定められた順位に従って決まり、配偶者は常に法定相続人です。

配偶者以外もあわせて相続人となります。第一順位は子供、第二順位は親、第三順位は兄弟姉妹です。例えば、配偶者と子供2人の場合、法定相続人は3人となります。この人数は基礎控除額の計算に影響するため、正確に把握することが重要です。

ステップ2:正味の遺産総額を把握

次に相続財産の総額を計算します。これは「正味の遺産総額」と呼ばれ、プラスの財産とマイナスの財産を相殺して算出します。

プラスの財産には、預貯金、不動産、株式、貴金属などが含まれます。マイナスの財産には、借金や葬儀費用などが含まれます。これらの財産をすべて洗い出し正確な遺産総額を把握してください。

ここで相続税の土地の評価額を計算します。また、小規模宅地の特例が利用できるならここで計算して相続税評価額から引いてください。

ステップ3:正味の遺産総額から基礎控除を引く

ステップ2で出した正味の遺産総額から、基礎控除額(3,000万円+600万円×法定相続人数)を差し引きます。この計算結果がプラスになれば、その金額が課税対象です。

例えば正味の遺産総額が8,000万円で法定相続人が3人(妻・子2人)の場合、基礎控除額は4,800万円となり、課税対象額は3,200万円(8,000万円-4,800万円)となります。

ステップ4:各相続人の「法定相続分に応ずる取得金額」を算出

課税遺産総額を、法定相続分に従って各相続人に仮に分配します。これは実際の相続分割とは関係なく、あくまで相続税額を計算するための仮の分配です。

例えば課税対象額が3200万円で妻と子2人の場合、配偶者の法定相続分は2分の1で1600万円、子供分の残りの2分の1は2人で均等に分けるので4分の1ずつ、1人800万円です。この段階での分配は、実際の相続割合とは関係なく、法定相続分で機械的に計算します。

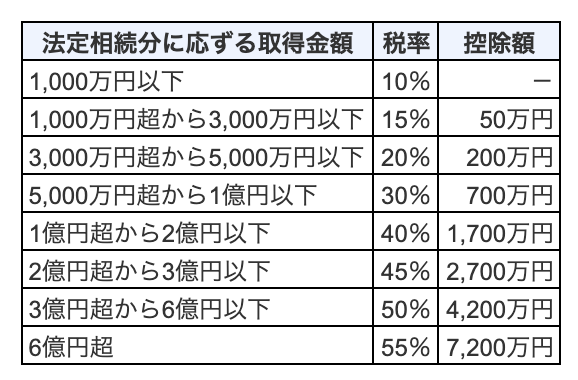

ステップ5:相続税の税率と控除額を当てはめて、相続税の総額を計算

各相続人の法定相続分に応じた取得金額に、相続税の税率を適用して計算しましょう。上の積算表を利用します。

(出典:相続税の税率|国税庁)

配偶者:1600万円×15%ー50万円=190万円

子1:800万円×10%=80万円

子2:800万円×10%=80万円

相続税額の合計は190万円+80万円+80万円=350万円

ステップ6:相続税の総額を、実際の相続割合で分配

ステップ5で計算した相続税の総額を、実際の遺産分割の割合に応じて各相続人に配分します。この段階で初めて、実際の相続割合が反映されることになります。

ステップ3で出した事例では正味の遺産総額が8,000万円で法定相続人が3人(妻・子2人)でした。今回、子供がまだ未成年(10歳と8歳)なので妻が8割、子が1割づつ相続するとします。

配偶者:350万円×80%=280万円

子1:350万円×10%=35万円

子2:350万円×10%=35万円

とそれぞれが支払う相続税額が算出されます

ステップ7: 相続人各人に税額控除など適用して最終の納税額を確定する

各種の税額控除を適用して実際の納税額を確定させましょう。代表的な控除には、配偶者控除や未成年者控除、障害者控除などがあります。

これらの控除を適用することで、実際の納税額が軽減される可能性があります。

今回は妻の配偶者控除(相続財産の2分の1または1億6,000万円のいずれか大きい額まで相続税がかからない)と子の未成年者控除(未成年者なら、10万円にその人が18歳に達するまでの年数を掛けて出した金額分は相続税がかからない)を利用し、税額は0となりました。

(出典:未成年者の税額控除|国税庁)

税額控除には様々な種類があり、状況に応じて適用できますが、一方で相続人が被相続人の一親等の血族(子や父母)及び配偶者以外の場合は相続税が2割加算されることがあり注意が必要です。例えば甥や姪が相続する場合がこれに該当します。

(出典:相続税額の2割加算)

不動産を相続後はこんな税金もかかる

不動産の相続では相続税だけでなく、その後の所有期間や売却時にもさまざまな税金の支払いが必要です。ここでは不動産を相続した後に発生する主な税金について解説します。

所有時には固定資産税

不動産を相続した後も、毎年固定資産税がかかります。固定資産税は、土地や建物の評価額に応じて課税される地方税です。相続した不動産の維持費用として考慮に入れておく必要があります。

売却時には所得税と住民税

相続した不動産を売却する際は、譲渡所得税と住民税がかかります。ただし相続開始から3年10ヶ月以内に売却した場合は、「相続財産を譲渡した場合の取得費加算の特例」を使って税負担を軽減することが可能です。

(出典:相続財産を譲渡した場合の取得費の特例)

詳しくはこちらをご覧ください。

まとめ:早めの準備で安心の相続を

不動産の相続においては基礎控除額や各種特例を理解し、適切に活用することで相続税の負担を適正におさえられます。とくに配偶者控除や小規模宅地等の特例など、条件を満たせば大きな節税効果が期待できる制度は積極的に活用しましょう。

また相続後の固定資産税や売却時の税金についても事前に理解しておくと、将来の資金計画を立てやすいです。

相続に関するトラブルを避けるためにも家族間でしっかりと話し合い、必要があれば司法書士などの相続のプロに相談することをおすすめします。

この記事の監修者

遺産相続の無料相談

横浜市の相続・遺言に関するご相談ならあいりん司法書士事務所へ。

相続のご相談は完全無料です。【横浜駅徒歩4分】 横浜市内で財産・不動産の相続・相続放棄・終活にお悩みの方はお気軽にご相談ください。

横浜での相続に精通したプロチームが、相続法務から税務にいたるまでお客様をフルサポートします。

相続を現金化で解決-300x169.png)