この記事を要約すると

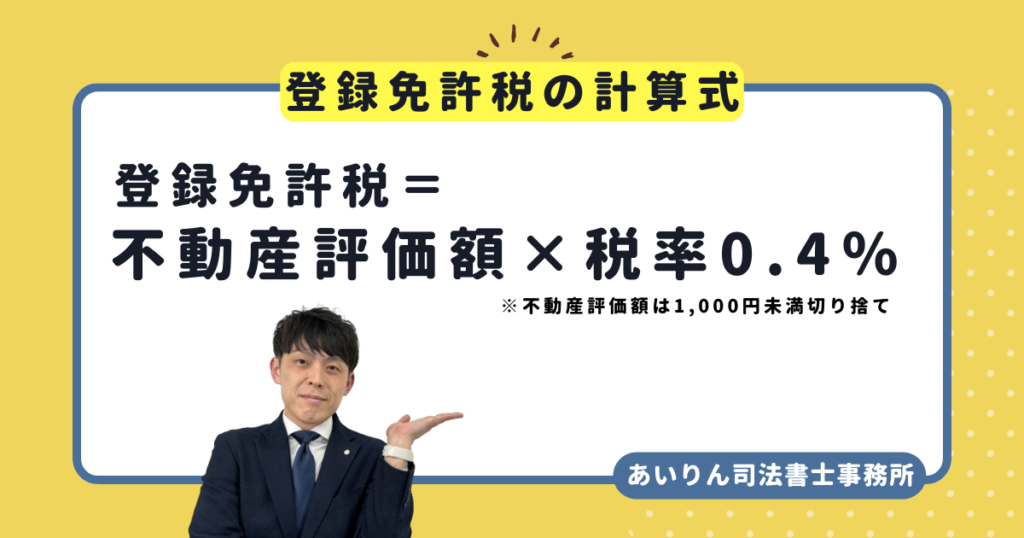

- 相続登記にかかる登録免許税は、不動産の評価額に応じて課税される税金。税率は0.4%で、100円未満は切り捨てられる

- 登録免許税の課税標準額は、不動産の評価額。評価額は、市区町村の固定資産評価額が基準

- 登録免許税は、法務局に収入印紙を貼り付けて納付する

大切な故人から相続した不動産。相続登記は、相続人が不動産の所有権を取得するために必ず行う手続きです。この相続登記にかかる費用の1つが、登録免許税です。

登録免許税は、不動産の評価額に応じて課税される税金です。しかし、その計算方法や納付方法は、意外と知られていないのではないでしょうか。

この記事では、相続登記にかかる登録免許税の計算方法と納付方法について、詳しく解説します。相続登記を検討している方は、ぜひ参考にしてください。

相続登記にかかる登録免許税の計算方法

相続において不動産の登記を行う際には、登録免許税の納付が必要です。

この税金は不動産の価格(課税価格)に応じて算出され、その計算方法や納付の手順を理解することは大切です。今回は、登録免許税の計算方法に焦点を当てて解説します。

登録免許税=不動産の価格(課税額)×税率0.4%

登録免許税の計算式は、不動産の価格(課税価格)に税率0.4%を乗じたものです。

例えば、不動産の評価額が1,000万円の場合、登録免許税は1,000万円×0.4%=4万円となります。

ただし、算出された金額の100円未満は切り捨てられます。

課税価格は不動産の評価額

課税価格を求めるには、不動産の「固定資産評価証明書」に記載されている評価額を使用します。この評価額から1,000円未満を切り捨てた額が課税価格となります。

例えば、評価額が2,368,540円の不動産は、1,000円未満を切り捨てて2,368,000円が課税価格になります。

同一の申請書で複数の不動産を登記する場合は、それぞれの不動産の評価額を合計し、1,000円未満を切り捨てた額が課税価格となります。また、不動産を共有する場合、その持分に相当する価格が課税価格に影響します。

なお、固定資産評価証明書は、該当不動産を管轄する市区町村から発行され、その証明書に基づいて課税価格を確認できます。

登録免許税の計算例

相続による不動産の登記に必要な登録免許税は、多くの人にとって重要な負担となります。ここでは、具体的な計算例を通じて、登録免許税がどのように算出されるかをわかりやすく解説します。

①戸建て(土地と建物)を相続するケース

まず、戸建て住宅(土地と建物)を相続する場合を考えましょう。登録免許税は、不動産の価値に基づいて計算されます。この場合、土地と建物それぞれの評価額が重要になります。

土地の評価額は、公示価格や固定資産税評価額を基に算出されます。建物についても、固定資産税評価額を用いて評価されます。

例えば、土地の評価額が3000万円、建物が2000万円だった場合、合計の不動産価値は5000万円となります。

登録免許税の税率は、不動産の種類によって異なりますが、住宅用の土地および建物の場合、税率は0.4%です。したがって、5000万円の不動産価値に0.4%を乗じると、登録免許税は20万円となります。

②マンションを相続するケース

次に、マンションを相続する場合を見てみましょう。マンションの場合、建物のみの評価となり、土地の所有権は共有されます。このため、土地に関する評価は必要ありません。

マンションの建物価値を例えば3000万円とした場合、登録免許税の計算は次のようになります。マンションの建物に対する税率は、同じく0.4%です。

例えば以下のようなマンションを相続する場合を考えてみましょう。

- 専有部分1部屋:3000万円

- 敷地1筆:3億円

- 敷地権割合1/100

まず土地価格は、3億円×(1/100)=300万円です。

次に専用部分の価格を足します。

300万円+3,000万円=3,300万円

この価格に税率を乗じます。

3,300万円×0.4%=13万2,000円

よって登録免許税は「13万2,000円」となります。

相続登記を行う際には、事前に不動産の評価額を確認し、必要な税金を計算しておくことが重要です。また、納税手続きには期限があるため、期限内に適切に納付することが求められます。

相続に伴う登録免許税の計算は、一見複雑に思えるかもしれませんが、基本的な計算方法を理解すれば、自分のケースに適用することが可能です。不動産を相続する際には、専門家のアドバイスを受けつつ、正確な税額を把握し、適切に手続きを進めていくことが大切です。

固定資産評価額を調べる方法

相続登記において重要なのが、固定資産の評価額です。この評価額は、登録免許税を計算する際の基礎となります。そこで、固定資産評価額を調べる方法をわかりやすく解説します。

課税明細書の「評価額」を確認する

まず、毎年5~6月に自治体から届く固定資産税に関連する書類、特に課税明細書に注目しましょう。

この中に「評価額」と記載されている部分が、まさに固定資産の評価額です。この評価額は、相続登記時に登録免許税の計算基準となります。

固定資産評価証明書を取得する

固定資産評価額を詳しく知りたい場合は、固定資産評価証明書の取得が有効です。この証明書は、不動産の所在地に応じて、都税事務所や市区町村役場の資産税課で取得できます。

固定資産評価証明書を窓口で取得する場合

窓口で取得するには、所有者本人または相続人、代理人が申請します。必要な書類は、身分証明書や除籍謄本、戸籍謄本など。所有者が亡くなっている場合、相続人の身分を証明する書類が必要です。

固定資産評価証明書を郵送で取得する場合

郵送での取得も可能です。申請書に必要な書類を同封し、返信用封筒と定額小為替(手数料)を添えて送ります。代理人が取得する場合、委任状の原本が必要です。

委任状の書き方

相続登記や固定資産評価証明書の取得に際して、代理人を立てる場合、適切に書かれた委任状が必要です。ここでは、委任状の書き方を具体的に説明します。

1.委任状の基本情報

タイトル: 文書の最初に「委任状」と明記します。

日付: 委任状を作成する日付を記載します。

2.委任者の情報

氏名: 委任者(不動産の所有者や相続人)のフルネームを記入します。

住所: 委任者の現住所を詳細に記載します。

印鑑: 委任者の印鑑を押印します。実印を使用する場合は、印鑑証明書の添付が必要になることがあります。

3.代理人の情報

氏名: 代理人のフルネームを記入します。

住所: 代理人の住所を正確に記載します。

4.委任内容の記載

具体的な業務: 代理人に委任する具体的な業務内容を記述します。例えば、「固定資産評価証明書の取得」などと明確に書きます。

対象不動産:委任状で取り扱う不動産の所在地、地番などの詳細を記載します。

5.署名・捺印

委任者は、文末に署名し、必要に応じて印鑑を押印します。

委任状作成時の注意点

明瞭性: 委任状は、委任内容が明確であることが重要です。あいまいな表現は避け、具体的な業務内容を詳細に記述してください。

正確性: 委任者と代理人の情報は、正確な情報であることが求められます。特に住所や氏名に誤りがあると、委任状が無効となる可能性があります。

押印:委任者の印鑑は、文書の正当性を示す重要な要素です。適切な印鑑を使用し、必要に応じて印鑑証明書を用意してください。

委任状は、相続手続きにおいて代理人を正式に認める重要な文書です。

この書類を正確に作成することで、手続きがスムーズに進み、無用なトラブルを避けることができます。不明点がある場合は、専門家に相談することをお勧めします。

まとめ

相続登記にかかる登録免許税は、不動産の評価額に応じて課税される税金です。税率は0.4%で、100円未満は切り捨てられます。

登録免許税の課税標準額は、不動産の評価額です。評価額は、市区町村の固定資産評価額が基準となります。

相続登記を検討している方は、まずは不動産の評価額を調べましょう。評価額は、市区町村役場や税務署で取得できます。

登録免許税の計算方法は、【登録免許税額 = 課税標準額 × 0.4%】です。

登録免許税は、法務局に収入印紙を貼り付けて納付します。収入印紙は、金融機関や郵便局で購入できます。相続登記を検討している方は、登録免許税の計算方法と納付方法を把握しておきましょう。

この記事の監修者

遺産相続の無料相談

横浜市の相続・遺言に関するご相談ならあいりん司法書士事務所へ。

相続のご相談は完全無料です。【横浜駅徒歩4分】 横浜市内で財産・不動産の相続・相続放棄・終活にお悩みの方はお気軽にご相談ください。

横浜での相続に精通したプロチームが、相続法務から税務にいたるまでお客様をフルサポートします。